La crisi giapponese minaccia l’Europa (e l'Italia)

venerdì 27 aprile 2012

Della serie, siamo in buone mani: «Dobbiamo vedere cosa succederà nei prossimi mesi per capire se il nostro scenario è davvero in pericolo». Lo ha detto il vicepresidente della Bce, Vitor Constancio, riferendosi all’indebolimento della crescita economica europea. Capito cari amici, il numero due dell’Eurotower ci ha detto chiaro e tondo che tra qualche mese, se saremo con la palta fino alle orecchie, lui se ne accorgerà e lo dichiarerà ufficialmente. Che meraviglia!

In compenso, sempre la Bce, insieme ai paesi dell’eurozona, starebbe lavorando “ad alti livelli” per permettere alle banche in difficoltà un accesso diretto al Meccanismo di stabilità europeo, l’Esm, nonostante le forti resistenze della Germania. Lo scriveva ieri la Sueddeutsche Zeitung, a detta della quale «un gruppo di lavoro dei paesi dell’euro già nelle prossime settimane verificherà» come si possa arrivare a concessioni di credito dirette dall’Esm. «Motivo della fretta è la crisi in Spagna - si aggiungeva nell’articolo - e la paura che possa avvenire un contagio ad altri paesi dell’Eurozona». Ma vah?! E ancora: «I finanziamenti diretti alle banche permetterebbero di evitare che per ottenere aiuti per gli istituti di credito un Paese debba a sua volta entrare nel programma di salvataggio. Se la Spagna entra nel programma, i mercati si concentrano subito dopo sull’Italia», diceva una fonte europea.

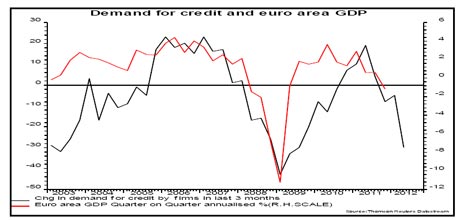

Mah no!? Quindi, siamo già in pericolo, visto che si parla di fretta e di prestiti senza collaterale e senza sterilizzazione, di fatto un’operazione in stile Fed per salvare prima Dexia e poi il sistema bancario spagnolo: ma Vitor Constancio dove vive? Cosa dice? Chi è? Quanto è pagato con i soldi di tutti per fornirci perle di saggezza come quella di ieri? D’altronde, non serviva l’accelerazione espansiva in atto per capire che la situazione è gravissima: basta leggere i dati sconfortanti che giornalmente vengono diffusi da Ocse, Bei, Fmi, Banca Mondiale, Eurostat e chi più ne ha, più ne metta. Il problema è che nessuno sta sottolineando un dato, a parte Ambrose Evans-Pritchard sul Daily Telegraph di ieri: ovvero che l’Europa, fatta salva la Germania, sta assomigliando sempre di più al Giappone post-bolla degli anni Ottanta. Il tanto temuto - e negato dai banchieri, senza vergogna - credit crunch si è infatti tramutato in un vero e proprio collasso nella domanda di prestiti, sia da parte di privati che di aziende. Guardate questo grafico e capirete senza tante parole.

Le domande di prestiti legati al settore immobiliare sono scese del 70% in Portogallo, del 44% in Italia e del 42% in Olanda nel primo trimestre del 2012: addirittura nel nostro Paese i prestiti alle imprese sono scesi del 38%, questo nonostante la rilevazione sia stata fatta tra la fine di marzo e l’inizio di aprile, quindi con le banche piene di liquidità delle due aste Ltro. È la stessa Bce, quella che paga lo stipendio a quel Pico della Mirandola di Constancio, ad ammettere nel suo report che «la domanda per prestiti è scesa a un livello significativamente basso, ben oltre le aspettative, nel quarto trimestre del 2011, con il declino guidato in particolare da un ulteriore, netto calo nelle necessità di finanziamento per investimenti fissi». Nell’eurozona, -43% di domanda per prestiti immobiliari e -30% per aziende non bancarie.

Insomma, paghiamo un mix di colpe, non ultime le ricette fallimentari del duo Merkel-Sarkozy (in primis lo swap greco, vero stigma del mercato) e il rigore cieco delle politiche di contrazione monetaria del duo Trichet-Stark, ma il paragone con la “Lost decade” giapponese, oggi come oggi, diventa sempre più inquietante. E sentire continue richieste di ulteriore abbassamento dei tassi alla Bce, ricorda il nulla di fatto cui portò la scelta di tassi a zero della Bank of Japan. È un problema di debito, certo ma anche un problema di banche, visto che David Owen, analista alla Jefferies Fixed Income, ha dichiarato al Daily Telegraph che «una crisi bancaria rimane sempre all’orizzonte nell’eurozona».

Ora, con i soldi delle aste Ltro andati a coprire le redemptions interne delle banche per l’anno in corso e ad alimentare lo schema Ponzi dell’acquisto di debito sovrano in onore dell’abbassamento dello spread e con la normativa Eba di Core Tier 1 al 9% entro luglio, che una nuova contrazione del credito sia alle porte è una certezza. La scorsa settimana, il Fmi ha detto chiaramente che le banche europee devono scaricare assets dai loro bilanci per 2 triliardi di euro, circa il 7%, entro l’anno prossimo: avete idea che ondata di shock economico può creare un delevereging di questa entità e in così breve tempo?

Fatti nostri, visto che durante gli anni del boom nell’eurozona il credito era passato dal 100% del Pil al 200% e oltre in Irlanda, Grecia, Portogallo e Spagna, una percentuale molto più alta persino di quella del disastro Giappone della bolla negli anni Ottanta: dov’erano i geni della Bce, del Fmi e dell’Ue in quei giorni? Facevano come Constancio, che aspetta di essere nelle sabbie mobili fino al collo prima di ammettere di esserci caduto dentro? Anche perché studi indipendenti parlano di una correzione dell’asfittico mercato real estate spagnolo giunta solo a metà, serve infatti un calo di un altro 20% prima di aver esaurito lo stock invenduto: ed essendo i mutui per le case scesi del 49,6% in Spagna a febbraio rispetto all’anno prima, come pensate che queste cifre andranno a incidere sui bilanci già terrificanti delle banche iberiche (400 miliardi di euro di prestiti al settore immobiliare, 110 dei quali tossici, ovvero persi)?

Che fare, quindi? Una cosa è certa, non una terza asta Ltro come è nella mente di qualcuno, visto che quell’operazione non sposta il rischio nei bilanci della Bce, non opera attraverso il meccanismo di quantità monetaria ma concentra il rischio nei bilanci delle banche stesse. In parole povere, permette alle banche del Nord Europa di scaricare le loro detenzioni di bonds a rischio, che vengono poi comprate a carry trade da quelle dei cosiddetti Piigs con i soldi di Francoforte: bel meccanismo, ma non risolve la crisi. Anzi, la complica. E forse la rende mortale. Certo, finché a Francoforte ci sono i Constancio...